2024年01月25日

新NISAの有用性

新NISAという言葉が益々広がってきている昨今、投資信託を始める方や、様々な資産運用を始めている方も多いのではないでしょうか?

そんな中、新NISAの有用性ならびに積み立てNISAの可能性、そして比較として不動産投資での事例の一つと見比べてみましょう。

まず、新NISAは政府が2023年6月にまとめた「骨太の方針」で「資産運用立国」を目指すと宣言し、その中核的位置づけとして今年1月からスタートしました。

旧NISAは「少額投資非課税制度」ともいい、株式や投資信託への投資で得られた利益について、一定の期間非課税とする制度のことですが、このメリットこそがとても大きなものなのです。本来ですと、投資で得られた利益に対し20.315%の税金を支払わなければなりません。

なんとなく約20%の税金が掛からないだけかと思ってしまう方もいるかもしれませんが、これは他の投資と比べても優れていますので後述します。また、単純に利益に対して税金が掛からないというのは、稼いだ収入に対して所得税や保険料や住民税といった税金を支払わなくてそのまま手取りになってしまうのと同様のイメージに近いかもしれません。(ただし非課税保有限度額は新NISAで1,800万円(成長投資枠は1,200万円)まで)しかも利益の額が大きくなっても20.315%の税金を支払わないでいいという事は、投資した額がうまく増えれば増えるだけメリットが大きいという事ですね。

そう考えると、新NISAによってうまく資産を増やすメリットは大きいかと思います。

新NISAへの移行を受けて、これまでの「一般NISA」と「つみたてNISA」は一本化され、代わりに新NISA内で「つみたて投資枠」と「成長投資枠」の2つに分かれます。

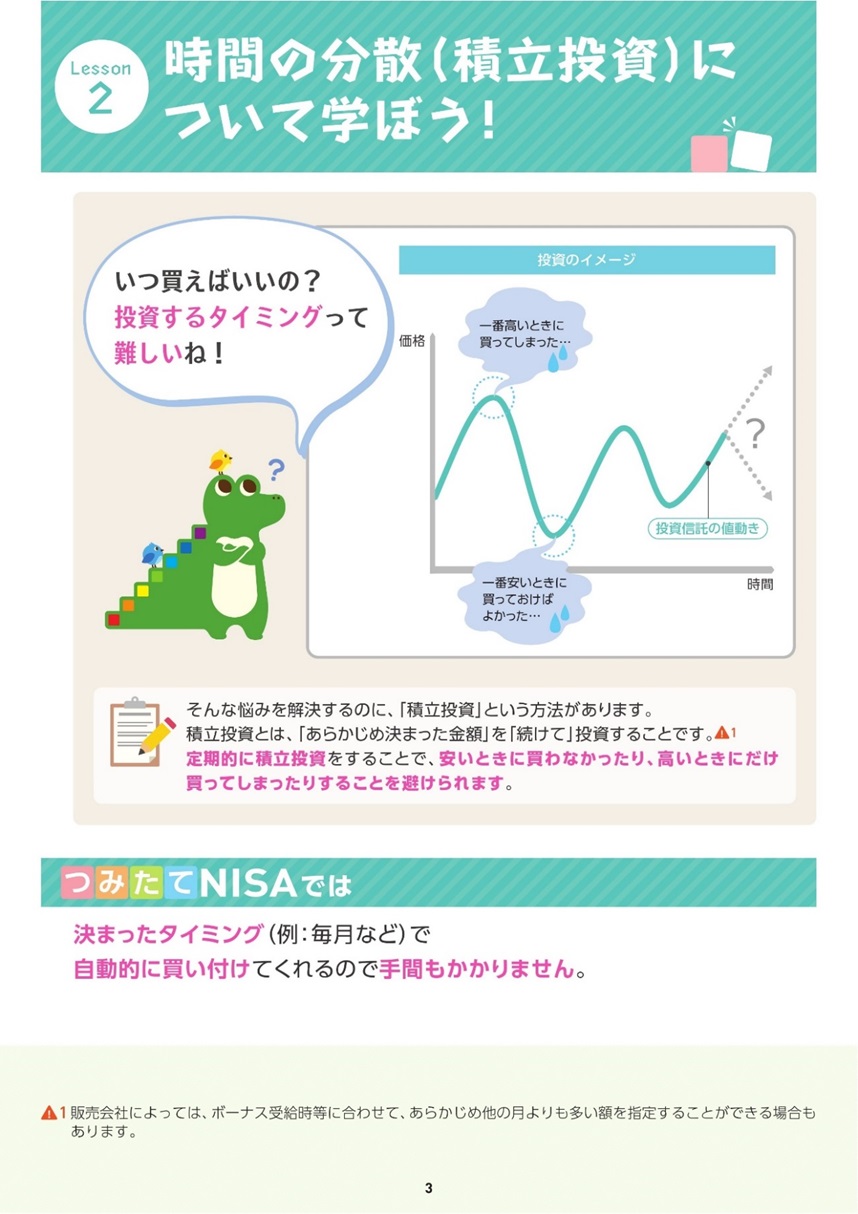

つみたて投資枠では、長期の積立・分散投資に適した一定の投資信託に投資することができ、対象商品はこれまでのつみたてNISAと同じです。

成長投資枠は、上場株式や投資信託(上場投資信託(ETF)や不動産投資信託(REIT)を含む)等に投資ができます。

変更点の内容を見ていきます。

●旧NISAの保有期間は一般NISAで5年間、つみたてNISAで20年間ですが、これらの期間が新NISAではつみたて投資枠も成長投資枠も無期限となります。旧NISAでは非課税保有期間が期限付きのため、その点を気にしてしまうタイミングもあったかもしれませんが、新NISAならいつ始めても非課税保有期間は無期限ですから、残りの非課税保有期間を気にしないで済みます。

●また、新NISAでは口座開設期間が恒久化するため、NISA口座で投資を行うためにいつまでに口座開設をしなければならないという期限がないのです。

●最大投資額については、旧NISAではつみたてNISAは年間最大投資額40万円×最長20年間の投資で最大800万円、一般NISAは年間最大投資額120万円×最長5年間の投資で最大600万円が非課税保有限度額でしたが、新NISAでの非課税保有限度額は1,800万円(成長投資枠は1,200万円)となります。

また年間投資上限額も新NISAでは、つみたて投資枠が120万円、成長投資枠が240万円となり、さらにつみたて投資枠と成長投資枠が併用できるため最大360万円が年間投資額の上限となるのでこれまでより多く年間に投資できるようになります。

●新NISAではつみたて投資枠と成長投資枠の併用が可能になりました。

主な変更点を述べましたが、

新NISAの中でも初心者でも選びやすいつみたて投資枠は、金融庁が選定した一定の投資信託を投資対象とする長期・分散投資枠です。老後資金などを目標に、積立期間が長いほど効果的に資産を増やすことが期待できます。

出典:金融庁「つみたてNISA早わかりガイドブック」(https://www.fsa.go.jp/policy/nisa2/about/tsumitate/guide/index.html)

成長投資枠は併用せずに、つみたてNISA枠のみで1,800万円まで投資するシミュレーションをしてみます。

30年間毎月5万円の積み立てをすれば非課税保有限度額の1,800万円を使い切ることができ、もう少し余裕のある場合は毎月10万円を15年間積み立てしても同様に非課税保有限度額を使い切れます。

毎月5万円を年利3%で30年間運用した場合は、積立総額と運用益の合計が約2913万7000円です。非課税による節税効果は226万2450円となります。

毎月5万円を年利5%で30年間運用した場合は、積立総額と運用益の合計が約4161万3000円です。非課税による節税効果は約479万6980円となります。

とても大きな節税効果になりますし運用益も約2361万3000円で、合計するととても大きな利益となっています。もちろん、運用期間をさらに伸ばせばより大きな節税効果を得られる可能性が増すかと思います。

一方で別の投資方法の不動産投資での節税を考えた場合の一例を見てみます。

たとえば築古物件への投資は、表面利回りが高いため購入を考えられるケースも多いのですが、法定耐用年数の全部が経過したものの減価償却は「法定耐用年数×20%」と決められています。

そして比較的購入しやすい木造アパート物件の場合の法定耐用年数は22年ですので、築年数が22年を超えていれば4年で減価償却を行わなければなりません。

節税効果があるのは短い期間だけで、長期で節税効果を得ることは不可能なのです。

逆に4年という短期間に多くの減価償却費を計上できる点を利用して、利益が出ている企業の節税対策に利用されることもあります。

しかし、その場合にも4年目以降は一気に減価償却による経費がなくなるため、突然多くの利益が発生することとなり、その結果非常に重い税負担が発生してしまうのです。

例としては、4年目までは税金が0円だったのでプラスの投資となっていたのに、5年目に税金が一気に100万円ほど課税されるようになってしまいマイナスの投資効果となってしまったりします。その場合、得られる投資による利益よりも支払う税金の方が高くなってしまい、税金をそれまでの貯蓄分を削って支払わなければならないという事にもなってしまいます。

このように、不動産投資の場合もうまく行わないと利益を出すことは難しいものとなります。ですが、しっかり不動産投資を勉強して行うことで安定した資産運用が可能となるはずです。

今回の例のように、税金が節税できるかできないかで大きく投資効果は変わり、そこをいかに上手くできるかは重要な点とも考えられます。その点で比較してみても新NISAのメリットである長期運用が可能でさらに非課税で収益となる投資はとても優れていると思っていただけるのではないかと思います。

高橋 徹夫 2024年01月25日