2015年10月20日

“ジュニアNISA”運用の際に知っておくべき注意点

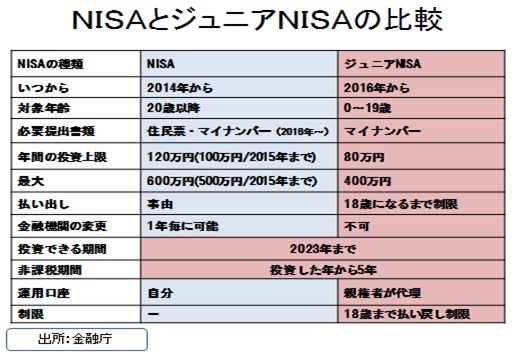

“ジュニアNISA”は、2016年4月から新しく始まる制度で、未成年(0~19歳)を対象に、年間80万円分の投資枠から得られた譲渡益、分配金・配当金に対して、税金が非課税になります。5年間で最大400万円の非課税枠が、利用できることになります。期間中に20歳以上になった場合は、通常のNISAに移行できます。

<画像にカーソルを当ててクリックすると図が拡大できます>

《ジュニアNISA運用に関する注意事項》

① ジュニアNISAの利用を申し込むと「ジュニアNISA口座」と「課税ジュニアNISA口座」が同時に開設されます。ジュニアNISA口座は、『非課税管理勘定』と『継続管理勘定』から成り立っています。非課税期間終了分は、終了時80万円(*購入時ではない)を上限に『継続管理勘定』へ入庫され、20歳になるまで非課税で保有できます。

② 売買益が非課税となるのは、原則として、ジュニアNISA口座で購入した年の1月1日から起算して5年以内にされた売却に限ります。尚、18 歳までは、売却代金は課税ジュニアNISA口座に受入れる事になり、口座外に払出すことはできません。非課税期間5年間が終わると、ジュニアNISA口座の上場株式や株式投資信託等は、課税ジュニアNISA口座に移り、その後の配当金や売買益等については課税されます。また、翌年の非課税枠80 万円を利用し、80 万円の限度額の範囲内でそのまま保有し続けることもできます。これを”ロールオーバー“と云います。

⇒あくまで運用は“長期投資”となり、投資信託購入の場合“信託報酬の高い”ファンドは、手数料負担が増大する可能性が予想される為避けるべき

ジュニアNISA創設の目的は概ね2つ挙げられます。

①「株式市場の活性化」

ジュニアNISAを使って利用者が全体の5%程度であったとしても、実に6,000億円もの資金流入が期待されるという試算があります。

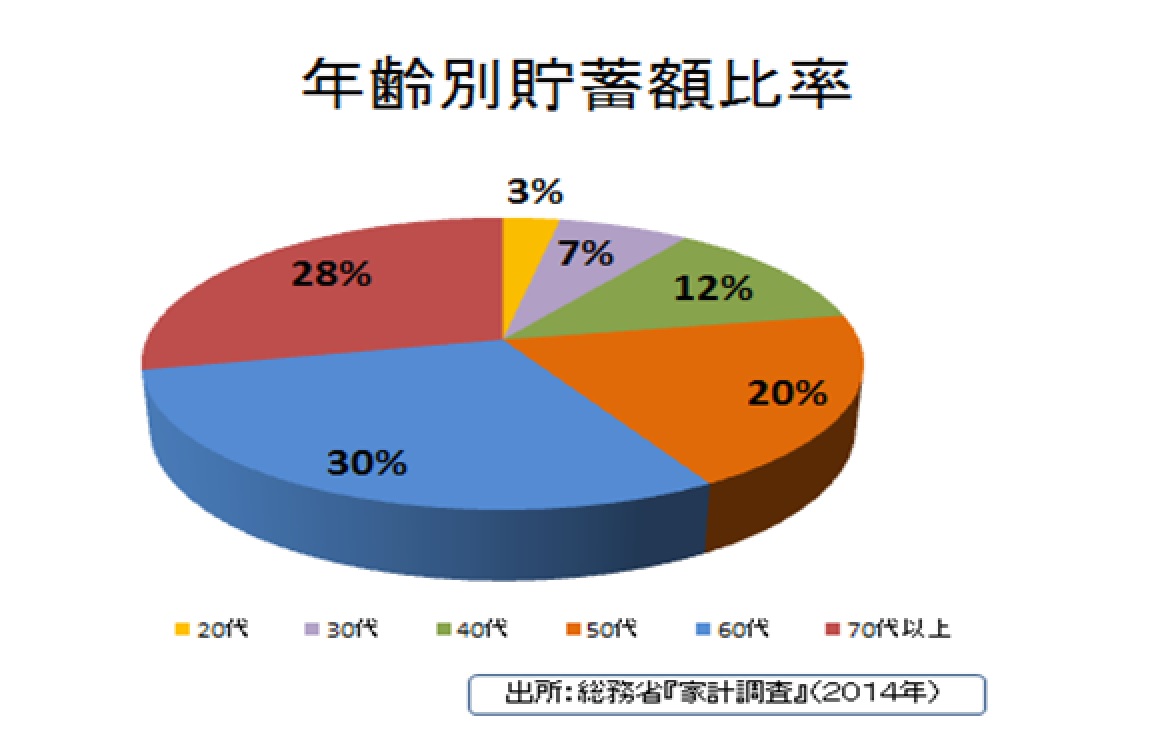

②「親(祖父母)から子へ資金移動」

まだ、未熟な子供が直接運用することは困難なので、祖父母や両親などの代理運用が可能になっています。また、若いうちから長期に投資する仕組みを知って、将来に備えてもらうことも重要なことになります。

親や祖父母が子供にお金を渡す「生前贈与」は年間110万円まで非課税となっています。毎年同じ相手に同じ金額の贈与を繰り返すと多額の贈与を毎年分割して行っている“一括贈与”とみなされ、税務署から指摘されることがありますが、ジュニアNISAであればその問題は発生しません。これは、『節税対策』として非課税で継続的に資産をお子様やお孫様に譲渡でき、且つお子様やお孫様 にとっても資産を将来の為に運用出来るようになります。

当組合では、金融商品取引のお手伝い(金融商品仲介業)を行っています。

KFPの金融仲介業は、特定の証券会社に属さないため、独立・中立的な立場で、お客様にアドバイス致します。

“ジュニアNISA”について、もっとお知りになりたい方、口座開設をお考えになっている方は、神奈川県ファイナンシャルプランナーズ協同組合(KFP)までご連絡ください。

滝田 知一 2015年10月20日