2016年07月10日

積立投資のメリット・デメリット ~公的年金だけでは不安?な老後人生!~

私たちの人生には、自分や家族の加齢、障害、死亡など、さまざまな要因で自立した生活が困難になるリスクがあります。

こうした生活上のリスクは予測することができないため、個人だけで備えるには限界があります。そこで、これらに備えるための仕組みが公的年金制度です。

公的年金制度は、あらかじめ保険料を納めることで必要なときに給付を受けることができる社会保険です。公的年金制度は、予測することができない将来のリスクに対して、社会全体であらかじめ備え、生涯を通じた保障を実現するために必要なものです。

現在の公的年金制度には、少子高齢化の進行を見据えて、将来にわたって、制度を持続的で安心できるものとするための年金財政の仕組みを導入しています。

具体的には、保険料水準を固定※ し、マクロで見た給付と負担の変動に応じて給付水準を自動的に調整する仕組み、(マクロ経済スライド)を導入しています。これにより、少子高齢化が進行しても、現役世代の負担が過大になることを防いでいます。

この仕組みを機能させ、およそ100年間という長期にわたって給付と負担のバランスが取れていることを、少なくとも5年に1度、確認を行う(財政検証)ことで、中長期的に持続可能な運営を図る仕組みとなっています。

また、少子高齢化に対応するためには、公的年金制度の前提となる経済や社会への働きかけが重要になります。具体的には、働く意欲のある高齢者や女性が社会で働くことができる環境を整備し、社会保障の支え手を増やしていくことが大切です。

※ 保険料水準は、毎年少しずつ引き上げられていき、平成29年(2017年)以降、固定されます。(H.27厚生労働省 公的年金制度より)

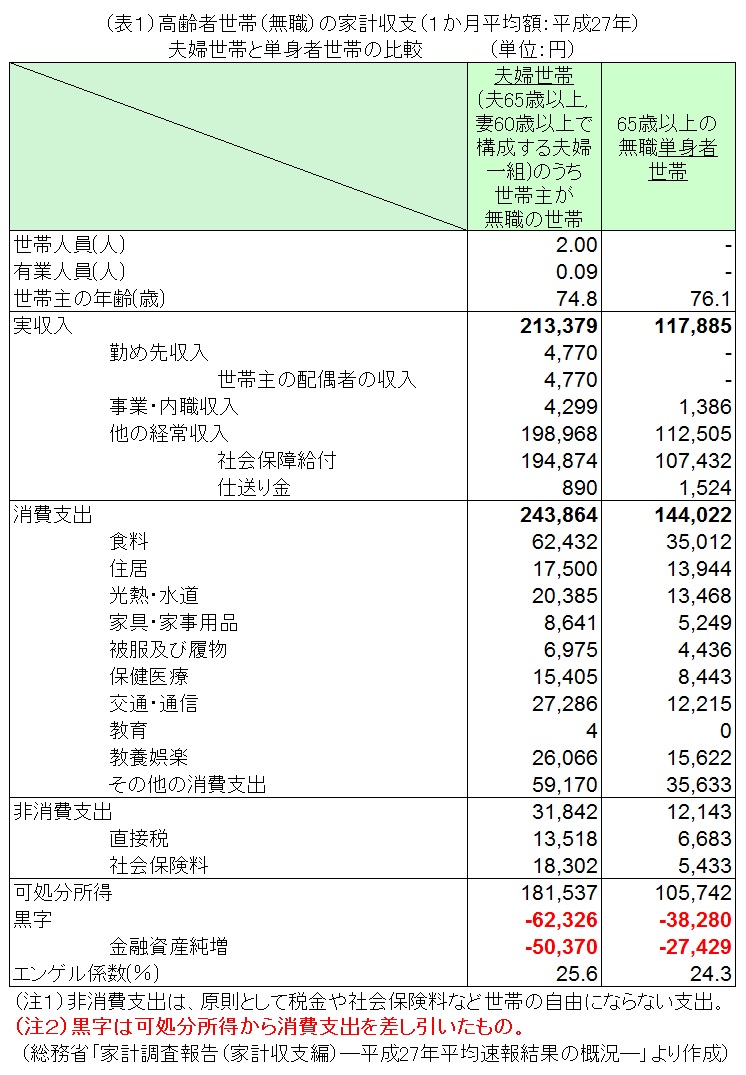

右表(表上にカーソルを当ててクリックすると拡大します)からも見てお分かりと思いますが、高齢者においては毎月赤字の生活を余技なくされているのが現状です。

今後の公的年金額の予測も年金生活者においては厳しくなる可能性も考えられます。

毎月の赤字△約4万~6万円をどのようにカバーしていくか?また、余裕ある老後生活を目指すためには35万~38万は必要ともいわれております。

(現行の公的年金額+約15万~17万)⇒ 自助努力が必要不可欠!

投資方法にはいつでも万能はものは存在しませんが、今回は誰でも始めやすい積立投資についてのお話しです。

自助努力として、長期的な資産形成にお役に立てれば幸甚です。

積立投資とは

投資信託で中長期の資産形成を目指すうえで活用したいのが積立投資です。定期的にある金融商品に、一定額の投資を長期に続ける方法です。下記に当てはまる方は一考の価値はあるかと思われます。

●投資に興味はあるが、よくわからないし、損が怖い。

●手元にまとまった資金はないが、定期的に収入がある。

●目先。下落するかもしれないが、10年後の世界経済に楽観的。

●老後のことは少し考えておきたい。

ドルコスト平均法による投資信託積立投資

定額購入法:同一数量を毎回買うより同一金額で毎回買うほうが良いという投資方法

例)3万円分の投資信託を毎月1万円分購入(定期定額)

投資信託 (毎月購入価格)

の価格(円) 10,000円で購入できる口数

1ヶ月目 9,000円 11,111口

2ヶ月目 10,000円 10,000口

3ヶ月目 11,000円 9,091口

合計 30,000円 ⇒ 30,202口

※3ヶ月間の平均で購入すれば30,000口数がドルコスト平均法では202口数余計に買える。

☆(価格が下落⇒口数増 価格上昇⇒増口数? 価格⇒収益増)

※デメリット・・・

① 最高に得をすることはできない→9,000円で一括購入が得

② 一番安い時を狙って買う戦略は通用しない

③ 将来にわたって値上がりが続く商品には適さない

しかし、「将来の価格」は誰にもわかりません!

④ 銀行引き落としが難しい

⑤ 価格リスクがある

⑥ 手数料が高い

※メリット・・・数値化できない「心で感じ取れる効果」 ① 値下がり安心効果⇒下がっても安心

② スピード回復効果⇒損から素早く回復

③ リバウンド効果⇒下がってから上昇するとリターンが得られる ④ 値上がり効果⇒上がっても利益が得られる

⑤ タイミングフリー効果⇒始めるタイミングを悩まないで済む ⑥ エンディング効果⇒終わりは大事

⑦ プロセス効果⇒値動きで成果が変わる⇒価格が上下する商品に適している

⑧ 継続効果⇒続けることで口数が積み上がる

⑨ 予測不要効果⇒細かい予測はいらない

⑩ 余裕資金は必要なし⇒毎月の収入から気軽に投資

⑪ 投資本数が多い(銀行は定期のみ、生命保険 変額保険等)

⑫ 平均的な価格で買える

⑬ インフレ対策の一つとなる(一番弱いのは定額型の生命保険)

⑭ 金融機関の倒産しても投資信託は守られる

比較 一括投資

・値下がりのストレスがある

・積立より期待値は高い

・短期で大きな利益を手にする(底値圏・値上相場時期)

・買うタイミングにより投資成果に大きく左右

・まとまった余裕資金が必要

自分の人生観にあった組み合わせを!

☆長期・分散・積立・低コスト☆

各人の人生観やライフプラン、家計状態をみながら投資スタイルの組み立てをすればよいのではないでしょうか。あくまでも余裕資金(生活費とは別)で!

例えば、20代~30代は一括投資や分割投資は難しいが、毎月の給料+ボーナスで実践するなと、また退職間近で住宅ローンなど完済した人などは数年間、積立投資の経験を積み、退職金のうちの余裕資金で積立と一括を組み合わせた形なども検討されてはいかがでしょうか。

積立投資のメリット・デメリットをご確認された上で、ご自分に合えば実践されてみてはどうでしょうか?

入野 泰爾 2016年07月10日